損失回避は本能 だから逆手にとって

2022年は、国内外とも株式市場は下落基調で始まりました。

米国の金融政策の変更やウクライナを巡る地政学上のリスクなど、

不確定要素が多いことからくる動揺です。

2021年は、全世界株式が30%以上、米国株は40%以上の上昇と驚くような相場だっただけに、

去年、一昨年から確定拠出年金やNISAを始めた人は、

今まで順調だった運用成績にブレーキがかかりビックリでしょうか。

プロスペクト理論というのがあります。

100万円得るときの喜びに比べ、100万円失う悲しみは2倍大きい。

2倍ですよ。だから、極端に損失を嫌がる。

誰だって損をするのは嫌ですよね。損失回避は本能、当たり前。

そもそも、人間は投資に向いていないのかもしれません。

元本割れを嫌う日本人は殊更確実性を好む傾向にあると言われます。

逆に、投資運用をするときには、

この本能を理解し、感情に囚われない投資が成功の秘訣なんです。

そうです。ドルコスト平均法です。

下の図は、日本株を含む世界株式インデックス投資信託です。

2018年1月、2018年12月、2020年3月、2021年8月それぞれの相場転換点で3万円を投資すると、

2020年3月のコロナショックの時に口数が一番多く買えていることが分かります。

(便宜上1ドル100円とし円換算表示)

ドルコスト平均法では、同じ金額で同じ投資信託を定期的に買い続けます。

同じ3万円を投資するなら、

基準価格が10,000円の時より5,370円に下がった時の方が口数は多く買えています。

基準価格だけに目が行くと、不安になりますがその実安い買い物が出来ているんです。

ドルコスト平均法で積立て買付けをしている人は、

今のように基準価格が下がったときはたくさん買えて嬉しい状況です。

ところが、安いときに買い、値上がりした時に売ろうとすると、

皮肉なことに、逆に高値掴みしてしまい、下がって安値の時に売却となることの方が多いのです。

マーケットタイミングを狙った売買は難しく、ちょっと下がっても落ち着いていられなくなり、

損失回避のスイッチが入ってしまいます。

投資成功の秘訣は継続するだけ

少し下がっただけで売ってしまうと後悔の方が大きいようです。

含み損を抱えてもそのまま持っている。

長期に亘って続けることで成功できることは証明されています。

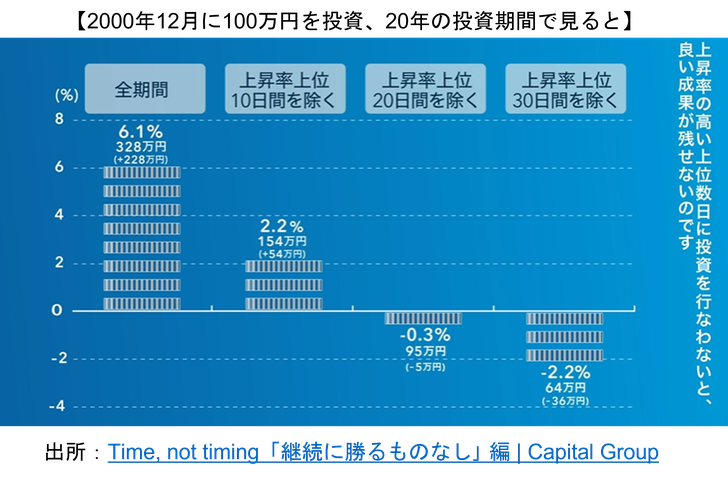

下図は、100万円を投資し20年保有したときの運用成果についてです。

全期間持ち続けたときは100万円が328万円に、

ところが20年間のうち上昇率の高い10日間を除くと、投資成果は154万円と半分以下です。

上昇した上位20日間を外してしまうとなんとマイナスです。

20年のうちのたった10日間で、収益の大部分を稼いでしまう。

キャピタルグループは、世界株式の運用会社です。

図をクリックして頂くと4分ほどの動画が見られます。

Time, not timing「タイミングに関する意外な事実」 編 | Capital Group

キャピタルグループはこの動画を何回か最新のものに更新していますが、

どの20年をとっても、結果はそう変わりません。

ベストの上昇日に株を持っていないだけで、将来の収益が大きく低下します。

株式は暴落のさなかに急騰し、上昇相場は下落の直後に来ています。

タイミングを見た投資がいかに難しいかです。

積立投資を継続することで下がった時に安値で買え、上昇相場に乗り遅れない。

長く相場にいる。継続に勝るものなし。

積立投資が将来のリターンを最大化する源であることが分かります。

感情に囚われない方法がドルコスト平均法で、誰にでも出来る簡単なことです。

ファイナンシャル・プランニングピラミッド

それでも何故、途中で積立てをやめてしまったり、狼狽売りをするのか。

ひとつには、十分な現金を持っていないから。

投資に回す金額が多過ぎるからです。

上昇相場の時に投資を始めると、ついついのめり込んでしまう。

昨年の相場のように、株価がどんどん上がっているときは

投資をしないことが機会損失に思えてしまいます。

気が付くと、手元の資金が足りない。

全力投資ではなく、余力を残しておかないことも機会損失になります。

ファイナンシャルプランピラミッドは、資産形成にも順番があることを示します。

1階は損失に備える保険

適切な保険の加入は2階以上に築く財産を守り、資産形成も効率的です。

2階は必要資金をいつでも引き出せ、元本割れの無い預け先

流動性資金の確保だけではなく、投資資金の待機場所でもあります。

3階は、確定拠出年金

資産形成は、働いて収入を得ることが難しくなった時のための準備です。

4階は、NISAのポジション

確定拠出年金の不足分や、60歳以降も生涯持つべき証券口座です。

資産作りには順番があります。

ピラミッドは下から積み上げて行きます。時間と共にゆっくりです。

株式の短期売買等での資産形成は難しく、誰もが成功するとは限りません。

人間は、損失の苦しみをより大きく感じるものです。

ドルコスト平均法による定時定額積立は、

苦しみを伴わず誰でも成功する簡単な方法です。

プロスペクト理論を認識し、上昇率の高い10日間を逃さない。

これができるのも、この状況を楽しめるのも、

ドルコスト平均法で積立てをしている人ですよね。