「持ち家」か「賃貸」か

住宅は「持ち家派」それとも「賃貸派」どちらですか。

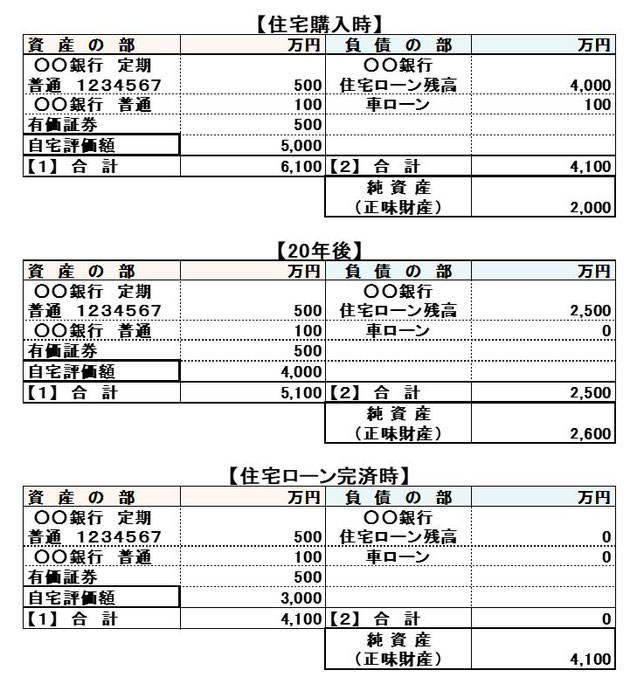

マイホームは資産か、負債か。

住宅をローンで購入すると、払っている間は負債と感じるのでしょうか。

払い終わって初めて不動産という資産を持てたと思えるのでしょうか。

そもそも、資産とは利益を生み出すものであるなら、

住むためだけの住宅はメンテナンスや固定資産税がかかる負の資産と言えなくもありません。

住宅ローンを払っている間は十分な貯金、資産形成ができない。

家族の状況により、購入物件と齟齬が出てきて、良い買い物ではなかった。

はたまた、住環境の変化や、予想外の災害で。。。等々

人生における最大の買い物、住宅は負の一面を背負うことにもなります。

赤字にならない理由は

“2年前に家を建てたのを機に、両親と同居を始めましたが、現在夫は病のため休職中で、

私(妻)も会社都合で退職が迫っております。住宅ローンは夫の傷病手当から返済中です。

結婚以来の貯蓄があるので、繰り上げ返済を考えていますが、今後どのようにするのがよいでしょうか。”

以前こんなご相談を頂きました。

FPの手法としては、キャッシュフロー表を何通りか作ります。

ご主人の治療費と住宅ローン返済を優先とした家計収支を確認すると、

今まで通りの返済計画でも、赤字とはなりませんでした。

繰り上げ返済をしなくても何とかやって行けそうです。

赤字にならない理由は2つです。

ひとつは、結婚以来、住宅ローン返済中も貯蓄を続けていたことが大きく寄与しています。

もうひとつは、

家を建てたのを機に、両親と同居を始めたことです。

当面の生活費はご両親の年金で何とかやっていこうと話し合いができました。

今後の状況が定かではないうちに、大事な手元資金を減らすことは慎重を要します。

繰り上げ返済は、収入の目途が経ってから、改めてお考え頂くことになりました。

貯蓄はご主人の復職と、奥様の転職先が決まるまではお休みです。

ただ、繰り上げ返済をしない分、そこそこの金額が銀行預金に残りますので、ここはご相談です。

貯蓄ができない間はどうするか

元々ご夫妻とも貯蓄志向が強く、貯蓄が出来ないことも不安のようでした。

当面の生活費や今後の支出に備えつつも、今ある銀行預金を運用されることをご提案しました。

大きなお金を一度に動かすのではなく、

銀行口座から、毎月一定額を債券主体の「安定型投資信託」に移動します。

すぐに結果の出るものではありませんが、貯蓄をお休みする分、少しお金に働いてもらうのも悪くはありません。

投資信託の積立が不安なら、銀行預金が減ること自体が嫌なら、

途中でやめることも出来ます。とご説明しました。

貯蓄の習慣のある方にとって、貯金ができない、貯蓄の目減りの不安は大きいかも知れません。

銀行預金以外経験がない方が、

生活基盤が不安定な時期に値動きのある投資信託に躊躇されるのは致し方ありません。

銀行預金から投資信託へのお金の移転「積立て」は保留となりました。

NISA制度が始まるずっと以前の話しです。

住宅購入のご相談を頂く度に、こちらのご相談者様を思い出します。

ローン返済と同時並行でNISA積立て

住宅は大きな買い物で、購入が具体的になるにつれマイホーム取得の高揚感の方が勝ります。

販売側は、最大限返済可能なシミュレーションを提示します。

本来なら、返済可能額は年収から割り出すのではなく、手取額から見るべきです。

ここだけをみても返済計画書はかなり違ってきます。

先のご相談者のように、

返済中に病になり休職を余儀なくされることや失職で返済が困難な時期があるかもしれません。

そんなときの想定はしたくはありませんし、往々にして起こらないのですが、

それでも、最低限の蓄え、次の収入の目途が経つまでの生活費は必要です。

30代の若いご夫婦は、2人とも確定拠出年金やってま~す、とのこと。

少しまとまったお金が入るので、住宅ローンの繰り上げ返済にするか、

NISAをもう少し増やすかのご相談でした。

住宅ローン控除(年末残高×1%)があるうちは繰り上げ返済をしないでNISA積立を増やし、

控除期間が終わったら、今までの積立分を繰り上げ返済に回すことになりました。

住宅ローンは、今の貯蓄(NISA積み立て)継続を前提に可能な返済額で組みました。

住宅ローンを返済しながら、一方で確定拠出年金やNISAの積立も並行してして行く。

銀行預金2万円を1万円にして、残り1万円を個人型確定拠出年金iDeCoと

NISA口座に5千円ずつ振り分けて積立てる。

いつでも下ろせる銀行預金と、

NISA口座は、運用ですがいつでも必要な分だけ引き出し、

iDeCoは、老後資金のために。

こんなふうにしている方、結構多いですよ。

今は、 計画的に同時並行の資産準備が必要な時代、

若い人達、しっかりと考えているのですね。