投資教育ではなく、成果を出すための基礎知識

企業型確定拠出年金DCを導入頂きました企業様の投資教育が続きました。

「投資教育」なんて上から目線の言葉で、私は馴染めませんが、

DC導入企業様には義務付けられており、

企業型DCの制度説明と確定拠出年金で確実に成果を出すための基礎知識のご案内です。

折角、福利厚生制度として導入頂く確定拠出年金制度です。

リタイアしたときに、DCのある会社で働けて良かった。と、

結果に繋がる案内ができなければ講師失格です。

勿論、1度の説明では難しいのですが、それでも肝心なことはきちんとお伝えしなければなりません。

従業員の皆様にお会いできる最初の機会で、私にとっても毎回勉強、気づきの場です。

緊張しつつも楽しみな瞬間です。

いいことばかり言われても

「14年目が、60歳ならどうなるのですか。」

「はい、マイナスです。」

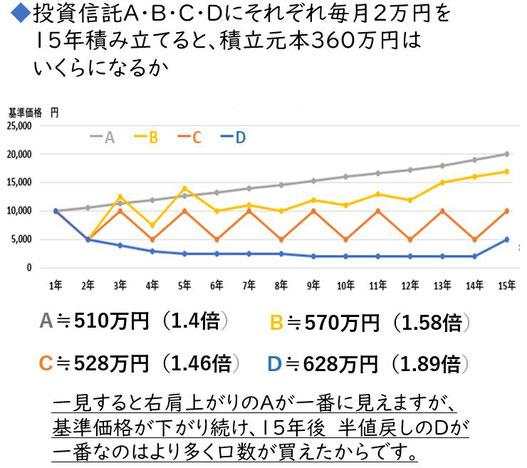

質問は、下図の「D」について、

確定拠出年金に毎月2万円15年積立ての結果についてです。

この図の意図したところは、

①カテゴリーの異なる投資信託に積立てた結果はそれぞれでも、

積立期間15年ではおおむねプラスになること。

②Dは、まるでバブル崩壊後の日本株みたいですよね。

基準価格は2年目に半値になり、その後長期低迷を続け15年目でようやく半値戻しです。

なのに、4つの中で1番結果が良かったのは何故か。

これが積立の凄いところ、値動きのある投資信託に積立てるということは、

下がった時に多く買えます。安値でたくさん買えた方がいいんです。

基準価格が最後にちょっと上がれば良いだけです。

最初に360万円を一括投資すると、結果が一番なのは、基準価格が1万円から2万円になったAです。

360万円は720万円になりました。

反対にDは基準価格1万円が15年後5千円なので、360万円が180万円に減ってしまいました。

積立と一括買いでは、まるで反対の結果です。

意図したところは、一括投資と違い積立がいかに安心で、結果に繋がるかを知って欲しいでした。

でも、たまたま自分が、14年目に60歳なら・・・は、当然の懸念です。

良い結果ばかりを言ってはいけないのです。

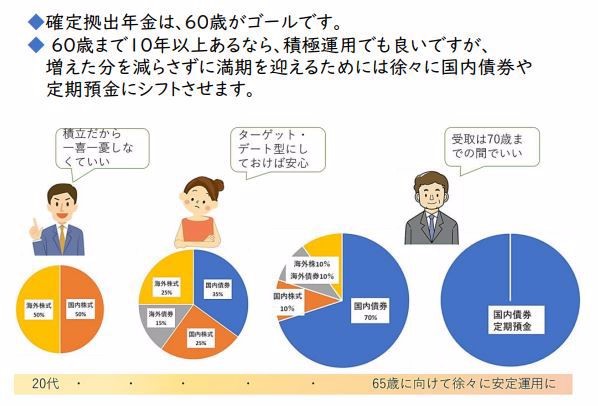

確定拠出年金は出口が重要

60歳の時に積立額がマイナスなこともあります。

その時はどうしたらよいのか

方法は2つです。

ひとつは、あとひと月、あと半年、あと1年、様子を見る。

DCは60歳ですぐに受取らなくても、70歳までの間で受取ができます。

一部引き出しも可能です。

もうひとつは、60歳ゴール時に減らないようにする。

そのためには、運用商品を株式のような値動きの大きいものから、

国内債券・定期預金へとシフトさせて行く。

運用商品の変更をスイッチングと言います。

50代頃から、今まで株式主体のポートフォリオを株式を10%売却し、債券に移す。

これを毎年繰り返し60歳時のポートフォリオを債券や定期預金にシフトする。

スイッチングの作業はログインしてボタンをクリックするだけですので難しくはありません。が、

実際の作業となると、折角増えている株式を売却してその売却分を債券購入に充てるのですから、

理屈は分かっていても心情的にためらわれます。

また、毎年この作業自体を面倒と思ってしまうかもしれません。

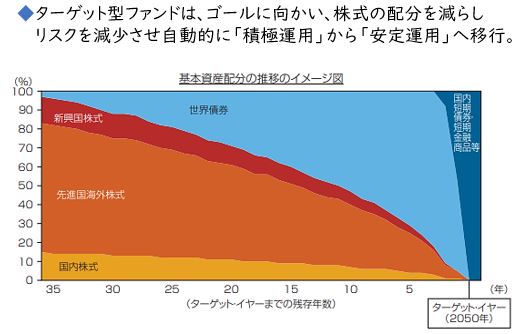

そこで、運用商品の変更を自動的にしてくれる「ターゲットイヤー型投信」が登場しました。

ターゲットイヤー型ファンド

ターゲット・イヤー型は、株も債券も一つの投信で買えるバランス型ファンドの一種です。

60歳(ターゲット・イヤー)に向けて、株式を徐々減らし、債券へと投資比率を自動的に調整します。

例えば、現在30代の人であれば、60歳の定年時は2050年頃ですので、

〈ターゲットイヤー型ファンド2050〉を、40代であれば〈ターゲットイヤー型ファンド2040〉を選び、

50代であれば、〈ターゲットイヤー型ファンド2030〉を選ぶといった具合です。

昨年のコロナショック時、株価は30%以上も下がりました。

運悪く60歳でDCが終わる年に遭遇すると、去年までは1,000万円受取れるはずと思っていたものが、

700万円に下がってしまったのです。

いくら掛金以上にはなっているとしても、300万円の差は大き過ぎます。

何十年も積立てて来たのに、ゴールの時点で切ない思いが残ってしまいます。

退職が近づくにつれ、今まで増えた分を減らさない工夫、

安定的な運用の出来る債券や定期預金にしておくと、急激な下落相場でも安心です。

それを自動的にしてくれるのがターゲットイヤー型ファンド、

別名ほったらかし投資信託です。

確定拠出年金のもう一つの成果

何もターゲットイヤー型投信が全てとは言いません。

コロナショックの下落は一時的なもので、回復までになんと4ヵ月で、

その後日本株も世界株もコロナ以前の高値です。

相場の上げ下げは呼吸みたいなもので、大きく下げたとしてもまた大きく上昇します。

上昇下落があるから収益に繋がります。

60歳から70歳までの間をクッションと捉え、下がっても回復を待つことができるなら、

ターゲット型ファンドでなくても株式主体のポートフォリオで収益のチャンスを逃す必要はありません。

57歳からiDeCoを始めた方がいらっしゃいます。

積立て期間が3年なので、受取は64歳からとなります。

もしその時に積立金合計より下がっていても一時金で受取り、NISAに引き継ぐとのことです。

とても良い選択肢と思います。

DCはとりあえずゴールが60歳(会社規程により65歳)と決まっていますが、

そこで運用を終わりにすることはありません。

女性の4人に1人は95歳、男性は90歳まで生きるのですかから、

60歳で運用が終わりでは、逆にお金の不安が付き纏います。

DCの経験をもってすれば、株式投資は博打でリスキーなんて概念は消え、

銀行預金にはこの位で、NISAの投資信託に引き続きこれくらい預けよう。

と、リタイア後のお金の管理が自然と出来てしまいます。

これこそが、確定拠出年金をすることのもう一つの成果です。

2022年5月からは、企業型DCの加入可能年齢が70歳に、

個人型iDeCoは65歳になり、それぞれ5年長く積み立てを継続することができます。

「いいことばかり言われても・・」ですが、

「確定拠出年金」は間違いなくお得でいい制度です。

「確定拠出年金で老後資金を作る」は当たり前、その通りですが、もう一つ

「確定拠出年金」の積立て経験は、その後のお金の管理に大いに役に立ちます。

そこをきちんとご理解頂けるようお伝えしなければ。

今回も大いに気づきありでした。