名目GDPと国債・株式からの収益

前回のブログ「年金以外にいくらあれば安心なのか」で、3%・5%の運用は既に「確定拠出年金」「NISA」をやっている方なら、経験済みですよね。と流してしまいました。

今回は、3%、5%の運用って、どうすればいいの?

そこが知りたいところですよね。

下の図は、国債と株式から得られる投資成果です。

少々見づらくてすみませんが一番右の【期間内平均】の数字を見て下さい。

【名目GDP成長率】日本は0.0%で、2005年から2015年の11年間経済成長が止まったデフレの時代でしたが、

米国の経済成長率は3.6%、ユーロ圏は2.2%です。

【国債投資成果】日本2.0%、米国5.9%、ユーロ圏4.4%です。

【株式投資成果】日本5.4%、米国9.4%、ユーロ圏6.2%です。

経済成長率ゼロの日本でさえ、株式からの投資成果は5.4%ありました。

国債や株式から得られる収益はその国の経済成長率GDPにほぼ準じます。

債券はGDP+1~3%、株式はGDP+2~5%の収益、と言ったところです。

「債券と株式に半々投資」すると、過去の統計では大体3%~5%くらいの投資結果となっています。

20年間で見る各資産からの収益

もう少し、検証してみます。

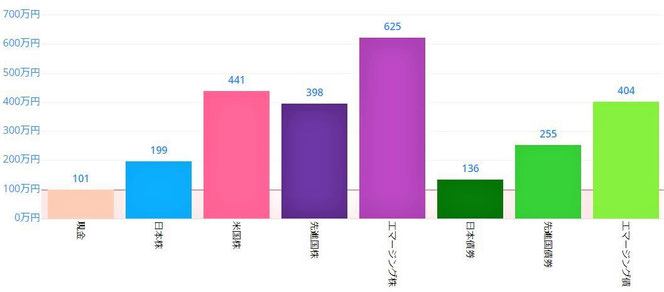

下の図は、20年前に100万円を投資していたら、今いくらになったかの図です。

<現金>は20年間で増えたのはわずか1万円、年率で見ると0.05%です。

<日本株>は20年後100万は、約2倍の199万円で年率5%の計算です。

<先進国株式>は20年後約4倍になっています。年率に直すと15%です。

この20年で見ると米国株やエマージング(新興国)株は、先進国株より高い利回りでした。

直感的に見ても、株式からの収益の大きさは分かると思います。

(資産配分ツール:myインデックスで作成)

3%・5%のリターンは株式から

もう一つ、米国株価指数を見て下さい。

1991年から2021年までの、米国株価指数<S&P500>の過去30年間の年率平均リターンは9.3%でした。

年率9.3%なんて、すごいを通り越して信じがたいですよね。でも最初の図の<日本・米国・ユーロ圏投資成果>にも米国の株式からの期間内平均リターンは9.4%とありますよね。

米国の高校生が勉強しているお金の勉強のテキストにも、『年9%』の数字が出てきます。

ブログ:『70-20-10の法則』にテキストの写真があります。

30年も株式の収益が年率9%以上続けばこれが常態ですね。悲しいかな日本では『年9%』なんて書くとそれだけで株式投資に怪訝の目が向けられます。

でも、経済成長率0%の日本の株式だって、平均収益は5.4%でしたよね。

決して煽るわけではありません。

ただ株式から得られる収益に着目して欲しいのです。これはリアルの数字です。

株式にお金を預けないと、3%や5%のリターンは得られないことはお分かり頂けると思います。

国内海外の株式に分散した「投資信託」で積立て

決して、リターンだけを見てはいけません。

株式は値動きが大きく、昨年のコロナショックの時は日本株は-15.7 %、先進国株は-22%となりました。

それでもリスクを抑えながら、確実な成果に繋げる方法はあります。

「長期の積立て」です。

株式投資は個別の銘柄株よりは「株式投資信託」を使います。

「投資信託」は複数の銘柄で構成されますので、〇〇株式に集中投資よりも分散が図れます。

国内株だけでなく、海外株式も組み入れ「分散」し「長期積立て」です。

年率9%のリターンでなくても、ドルコスト平均法を生かした「株式投資信託」の長期積立であれば、3%~5%の収益は十分見込めます。

株式からの収益は、GDPプラス2~5%が見込めます。日本株の例でも証明されています。

フランスの経済学者トマ・ピケティ氏も今後は経済成長率は下がるものの、資本からの収益は4~5%が見込めると著しています。ブログ:今改めて注目すべきr>g

値動きの大きい株式は、長期積立購入がパフォーマンスを高めます。

無理なくできる範囲の金額で「株式投資信託」積立てです。

次回は「長期積立て」による株式投資法「ドルコスト平均法」についてです。