「これって、やらない方がデメリットだよね。」

既に「企業型確定拠出年金DC」をご導入頂いている社長の弁です。

「企業型確定拠出年金DC」導入形態のひとつ「選択制」では、

掛金分が所得の対象とならない他に、社会保険料の算定対象ともなりません。

掛金の拠出時点では、所得は発生しないものとみなされるためです。

では、社会保険・税の負担軽減効果は・・、下表《月額報酬65万円》の方が

企業型DCに加入し、満額の年66万円を拠出すると、驚きですよ。

加入前の社会保険料、税金の年間負担額が2,038,080円なのに対して、

加入後は1,781,648円となり、その差額256,432円が払わなくて済む金額です。

掛金66万円の約38.8%に当たり、実質掛金負担は年40万円位です。

(こんな節税見たことない!)

払わなくて済むお金は

さて、驚くのはこれからです。

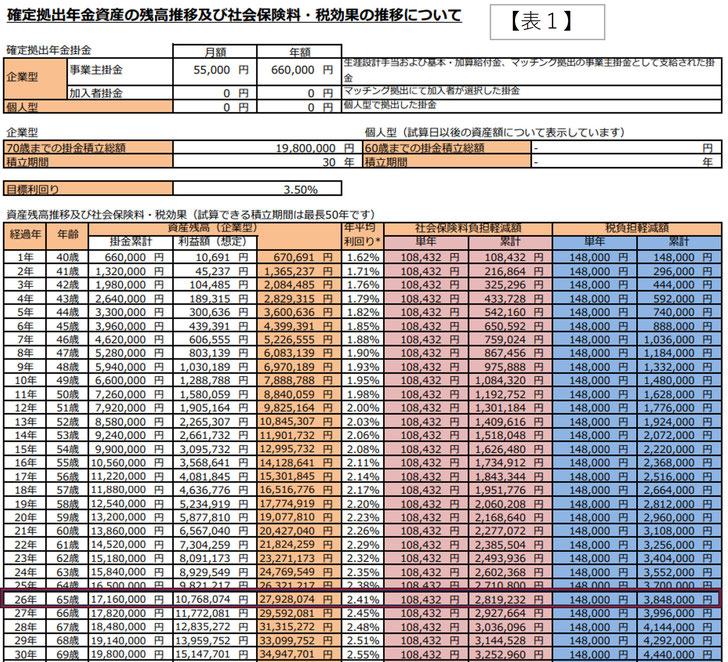

下表は一人法人の事業主が40歳で加入した場合の推移です。

表が見づらいかもしれませんので、ご説明しますね。

毎月の掛金55,000円を65歳まで掛けると掛金累計は17,160,000 円、

利益額 10,768,074 円、資産残高合計27,928,074 円(目標利回り3.5%)。

65歳迄に、約2,800万円の資産が出来たことになります。

更に、毎年の社会保険料負担軽減額は単年で108,432 円、累計では2,819,232 円です。

税負担軽減は単年では148,000円、累計では3,848,000 円となります。

65歳迄の社会保険料と税金の合計6,667,232円が支払わなくて済んだお金です。

負担軽減分をNISAで運用すると

65歳時の資産残高約2,800 円と

社会保険料・税金の負担軽減分約666万円を足すと、3,466万円です。

負担軽減分だけでも大きいのですが、更にこの666万円をNISAで運用します。

社会保険料と税負担の軽減額は、月額に直すと21,369円です。

毎月2.1万円を同じく3.5%で65歳迄NISAで運用すると1,000万円以上になります。

確定拠出年金の積立金約2,800万円とNISAでの積立金1,000万円の合計で

3,800万円です。

因みに、株式の組み入れ比率を多くした5%運用では5,000万円位になります。

死亡保険金としても使える

確定拠出年金は、企業型でも個人型でも60歳迄は下ろすことができません。

もし、60歳前に亡くなった時はどうなるのですか、とはよく頂く質問です。

その時は、資産残高合計が死亡一時金として遺族が受取れます。

積立期間が長くなると、当然資産残高も増えてきます。

【表1】では、52歳くらいから積立金は1,000万円を超えてきます。

遺族が死亡一時金を受取るときは、法定相続人1人あたり500万円までは非課税となります。

これって、生命保険の保険金控除と同じですよね。

と、言うことは生命保険としての機能もあります。

確率の問題ですが、厚労省の〖令和4年簡易生命表の概況〗 によると

65歳までに死亡する確率は僅か8%です。

どうしても、保障が必要なのであれば、社保と税金の負担軽減分をNISA運用ではなく、

生命保険料にあてることもできます。

ネット保険のライフネット生命で試算したところ、

40歳男性が65歳まで死亡保障3000万円の定期保険に加入すると

毎月の保険料は10,045円と出ました。

収入保障保険ならもっと安くなるかもしれません。

生命保険は、入院中など状況によっては加入そのものが難しい場合もあります。

保障が必要でも保険は無理、そんなとき企業型DCは生命保険の代替としても使えます。

「選択制・企業型確定拠出年金」は、一粒で3度美味しい優れものです。

1.人生100歳時代に備える老後資金作りに。

2.社会保険料・税負担軽減額をNISAで運用すると更に増える。

3.生命保険の代替としての役割もある。

負担軽減分の666万円は決して少ない金額ではないですよね。

税制優遇のある、折角の国の制度です。

「これって、やらない方がデメリットだよね。」

こんなに美味しい優れものの「企業型確定拠出年金DC」ですが、

他にも有利な使い方が有ります。

是非、お問い合わせ下さい。