毎月分配型からの移行

「分配型がいいなぁ。」と、A氏。

24年からの新NISAでは、毎月分配型投資信託はNISA対象商品とはなりません。

その代わりとなるのが、年金のない奇数月に分配金が支払われる隔月分配型や

4半毎、半期毎分配の投資信託です。

毎月分配型投信からの移行をご案内しております。

A氏ばかりではありません。

値上がり益を目指すキャピタルゲイン狙いだけではなく、

運用益を受取るインカムゲインの商品もNISA口座の選択肢です。

現に、高配当株式や分配型投資信託は60代以上の方に人気です。

積立枠でキャピタルゲイン、成長枠でインカムゲイン

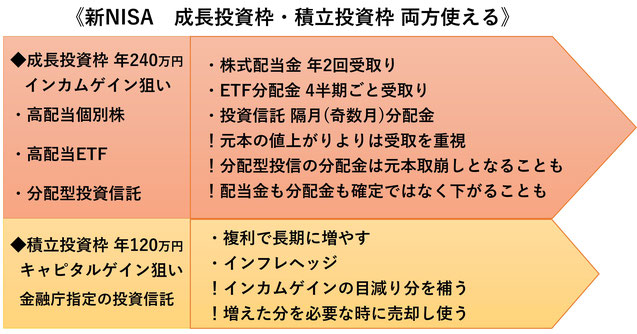

新NISAでは、成長投資枠と積立投資枠の両方を使うことができます。

年金世代や、インカムゲインを活用したい方であれば、

2つの投資枠を使い分けられる新NISAはやはり秀逸です。

《積立投資枠》で使えるのは金融庁の選定した投資信託だけです。

こちらは毎月積立のみで、一時金買付けはできません。

今から積立てをする収入も時間もない。。。ではなく、

銀行口座にあるお金の一部を毎月NISA口座に移し換えるイメージです。

60代でも積立期間は決して短くはありません。

《積立投資枠》の上限年120万円、生涯投資枠600万円の配分は、

毎月10万円×60ヵ月でも、毎月5万円×120ヵ月でもどのようにもできます。

《成長投資枠》は、フリーハンドで株式も投資信託も。

・個別株式・ETF・積立枠の対象とならない投信もNISAで買うならこちらです。

積立枠で買っている投信が値下がりしたときに買い増すこともできます。

高配当銘柄の個別株を成長投資枠で持つと、税金が引かれることなく配当金は

まるまる受取れます。

《成長投資枠》の年上限は240万円ですので、

旧NISAでは叶わなかった投資も試みることができます。

金融資産3分法

高齢社会の日本では、金融資産の6割超を65歳以上の世代が保有し、

全体で見ると、貯蓄の平均額は他の世代に比べ多く豊かな世代と言えます。

残念なことに日本はGDP(国内総生産)でドイツに抜かれるようです。

GDPの多くを占めるのが個人消費ですので、

高齢者層こそ最も消費の担い手となれGDPに貢献できます。

次世代のために日本の経済発展に貢献しつつ、

消費を愉しむにはお金の預け分けで安心して使えなければなりません。

「金融資産3分法」です。

1)日々の生活費、緊急資金等は銀行預金

2)定期的に受取れるインカムゲイン口座(NISAの成長投資枠など)

3)増やすためのキャピタルゲイン口座(NISA口座など)

NISA口座がまだの人、来年からの新NISAどう使えばいいの、

とお困りの方お問い合わせ下さい。