65歳以降の収入をどうするか

平均寿命は0歳児が何年生きるかを示したもので、男性81.47歳、女性87.57歳ですが、

年金開始時の65歳の平均余命は男性は19.85年、女性24.73年です。

(2021年簡易生命表)

65歳から30年以上に及ぶ人生は、余生と呼ぶには長過ぎます。

現役時代同等の長き第2の人生の収入をどう確保するかは、現役時代からの課題です。

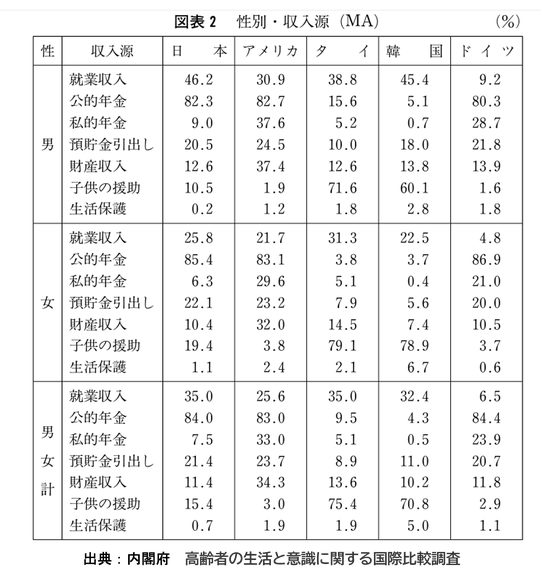

下図は、各国の高齢者世帯の収入内訳です。(複数回答)

日本、アメリカ、ドイツは公的年金収入が83%~84%と公的年金が収入の柱ですが、

タイと韓国は子供の援助が75.4%、70.8%に対し、公的年金は一桁台です。

就業収入は、日本とタイが35%、韓国32.4%、アメリカ25.6%、ドイツは6.5%です。

私的年金は、アメリカ33%、ドイツ23.9%、日本7.5%、タイ5.1%、韓国0.5%です。

預金取り崩しは日本、米国、ドイツが20%台ですが、

財産収入からは米国の34.3%は際立っています。

公的年金は世帯単位が基本

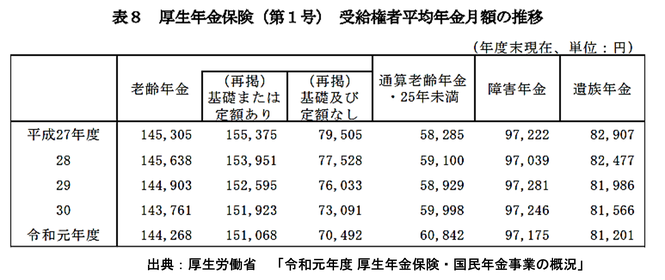

厚生労働省「令和元年度 厚生年金保険・国民年金事業の概況」によると、

厚生年金の平均年金受給額は、月額144,268円です。

ただし、女性だけで見ると厚生年金の平均年金月額は、108,813円となっています。

2022年4月からは、繰り上げをすると、1カ月あたり0.4%の減額支給となります。

国民年金でも、男性の平均年金月額が58,866円なのに対して、女性は53,699円。

女性は男性よりも少ないのです。

そもそも公的年金は、加給年金があるなど世帯単位で見るような制度設計です。

夫婦ともに厚生年金加入者か厚生年金と国民年金か、国民年金同士か、

世帯の形態で年金額は変わってきます。

働き方と年金

初任給を一気に5万円以上アップなど、大幅な賃上げが報じられています。

厚生年金は、現役時代の収入が、リタイア後の年金に直結しますので、

収入が増えるということは、将来受け取る報酬比例部分年金も多くなるので、

賃金上昇の流れがさらに広がることを願うばかりです。

ところが、パートタイムで働く人は賃金上昇に複雑な思いかもしれません。

企業規模によっては、収入が106万円を超えると社会保険料を負担しなければならず、

就労時間を調整すべきか悩みます。

厚生年金掛金は労使折半です。

社会保険料負担増よりは、厚生年金加入者となり

少しでも年金額を増やすことの方が長い目ではお得です。

可能ならば、106万円の壁を突き破り、多く働き多く貰う。

厚生労働省の「労働力調査」によると、2021年は60歳~65歳の就業率は70%を超え、

65歳~69歳は50%を超えました。

厚生年金は70歳まで加入可能ですので、

この間厚生年金適用者として働ければ、その分年金額の増額となります。

70歳まで正社員で厚生年金適用は難しいと、思われるかも知れませんが、

政府はパートタイマーや非正規社員の厚生年金適用拡大を図っています。

近い将来、雇用形態に関わりなく全ての被用者が厚生年金加入者となるかもしれません。

更に、年金を貰いながら働く「在職老齢年金」の要件も緩和され、

年金と給与の月額合計が47万円までなら、年金の減額はありません。

働いている間はそれだけ収入があるので、年金繰り下げも選択肢です。

老後生活資金確保の第1は、終身年金の公的年金をいかに増やすかです。

厚生年金適用者となり、長く働くと働いた分の収入が得られ、

年金も増えますが、選択肢として、現役時代から準備し、

リタイア後は「厚生年金適用事業所」として独立起業もありです。

働き方と同時に、収入の使い方にも一層の目配せが必要です。

労働の対価としての収入は、現時点だけのものではなく、

一部はリタイア後も安心して暮らせるための資金です。

そして、確定拠出年金、NISAの活用で、私的年金と財産収入を確保する。

公的年金プラスの自助努力は必須です。

始めるには、今日が一番早い日です。