1千万円貯めて寿退社

1970年代の日本は高度経済成長にまっしぐらで、私のような小娘でも海外旅行に出かけられました。

(私は)働いてさえいれば、間違いなくお給料が入り、ボーナスだって年2回もらえ、

海外旅行だって行きたいところは何処へだって行けることを疑いませんでした。

親元で暮らし、家賃を払うことも、食費の心配をすることもなく、

欲しいものは給料で賄えるのですから、貯金をしようなんて発想すらなかったのです。

その給料だって、毎年右肩上がりです。

1千万円!?すごい大金。

その大金を持って友人は寿退社です。

自分より収入が少ないはずの友人が、十数年で貯めたものです。

旅行だって、スキーだって一緒に行ったよね。

会社の帰りはファミレスが定番だよね。

収入の多い私に貯蓄がなく、何故、友人が1千万円も貯蓄が出来たのか。

驚きと同時に、初めて貯蓄を意識したのはそのときでした。

私の勤めていた会社には積立て制度がありました。

友人は、入社と同時に積立制度を利用していたのです。

当時は、会社補助も含めて金利はおそらく8%位あったようです。

8%の利息なんて今では夢のようですが、それを見逃していたのが私です。

B年金(任意の社内積立制度)、たぶん聞いたことはあっても、

気にも留めず、周りの人から勧められた覚えもないのです。

私が意識したのは友人が退職の時でしたから。

お金の話しって、なかなか他の人はしてくれません。

ほんの少しの意識・気付きの差、ほんの少しの積立の差が、1千万円の結果でした。

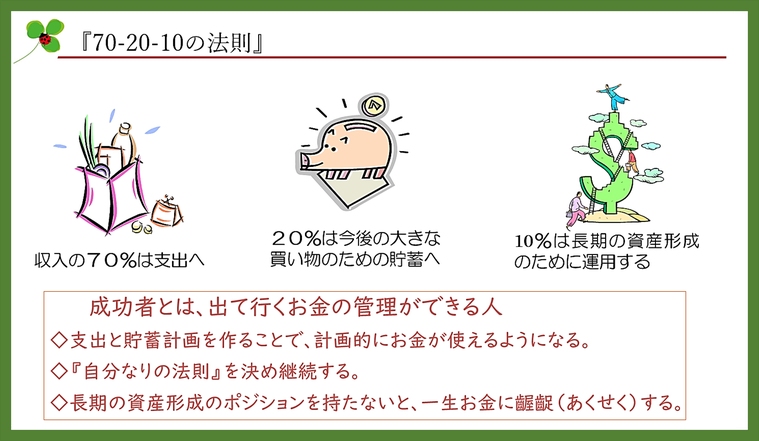

『70-20-10の法則』

貯金ゼロの私と、1千万円の貯蓄が出来た友人との差は何処でついたのか。

収入の多寡ではありません。

私には計画性が無かったのです。

手にしたお金を全部使ていたら、誰だってお金は貯まりません。

私は思い違いをしていたのです。

◆今の収入がこの先もずっと続くと思い込んでいた。

これって、年収の多い人ほど陥りやすい罠なのです。

今の収入が確実に将来も約束されている人って、何人いるでしょう。

◆貯金は、そのうちすればいい。いつでも出来る。

「貯金はそのうち、年収が増えたら。。。」

収入が増えると、増えたなりに出て行くので結局いつまで経っても貯金が出来ない。

これも罠です。

米国の高校生が学ぶファイナンスのテキストに、

『70-20-10の法則』というのがあります。

手取り収入の70%は消費に、

20%は欲しいものを手にするための貯蓄に、

10%は自分で働いて稼げなくなった時のための長期の投資運用に分けて管理する。

テキストでは、成功者とは、出て行くお金の管理の出来る人とあります。

『70-20-10』でなくても、『90-5-5』でも、『80-10-10』でも良いのです。

自分が今できる範囲で支出と貯蓄(20-10の部分)計画を立て、

収入が増えたなら、自由に割合を変更すればよいだけです。

世界一簡単なお金の管理方法が『70-20-10の法則』です。

手にしたお金を意識して「消費と銀行預金と投資運用」に分けるだけです。

手にしただけのお金を使い、次の給料日を待つでは、

やがて働けなくなった時に、退職金もなく、僅かな年金に愕然とします。

『70-20-10の法則』は、始めてしまえば習慣になり、誰にでも出来ます。

ほんの少し意識するだけで良いのですから。

大切なのは、長期の資産形成のポジションを持つことです。

ここがないと一生お金に齷齪(あくせく)します。

『70-20-10』の10のポジション、長期の資産作りのために、

強い意志がなくても、お金が自動的に確実にたまる方法が、「確定拠出年金」です。

理想は「企業型確定拠出年金DC」ですが、勤め先にDCがないのであれば、

今すぐ「個人型iDeCo」を始めるべきです。

「確定拠出年金」をなさっている方にとっては、やらないなんてもったいない、

あり得ない話なのですが、まだまだ知らない人の方が圧倒的に多いのです。

今でも、お金の話を聞くことなんて本当に少ないですよ。

知らない人に、是非教えてあげて下さい。

私共では、「企業型確定拠出年金DC」導入支援をしております。

ご案内できます事業主様をご紹介頂けましたなら嬉しいです。